「つみたてNISA」は、どの証券会社でも変わらないと思っていませんか。

楽天証券なら、最大で、年間4千円分のポイントが還元できます。

「NISA」および、「つみたてNISA」は、毎年一定金額の範囲内で購入した金融商品から得られた利益に対して税金がかからない非課税制度です。

日本国民に全員にチャンスがある、非課税制度なので、その制度を上手に活用しながら、「楽天証券」を使って、着実に利益を得る方法をご紹介します。

つみたてNISAとは

NISAとは、個人投資家向けの税金優遇制度です。

通常、株式や投資信託などの金融商品に投資をした場合、その利益に対して約20%の税金がかかりますが、NISAを利用する事で、非課税となり(税金を支払う必要がなくなり)、利益全額がもらえます。

「つみたてNISA」は、2018年から開始した、自動積立型の投資信託に対して適用され、年間40万までの投資で利用する事ができます。

20年間の非課税期間があり、長期運用向けの制度となっています。

利用者は、証券会社に「NISA口座(つみたてNISA用)」を、開設して利用します。

- NISAを利用する時には、あらかじめ、NISA口座の開設が必要

- NISA口座は、同時に1つの証券会社にしか開設ができない

- 1度、NISA口座を利用して、NISA・つみたてNISAのいずれかの種類の投資を行うと、その年は、種類を変更ができない

一般的な投資信託の積立(投信積立)

つみたてNISAについて、説明する前に、一般的な、投信信託、投信積立について説明します。

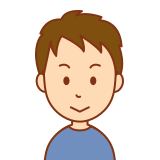

投資信託とは、 投資家から資金を集めて、ファンドマネージャと呼ばれる、運用の専門家が株式や債券などに投資・運用し、その運用成果(変動益+配当金-手数料)が投資家それぞれの投資額に応じて分配される金融商品です。

投資信託のなかで、一定金額を、継続的に、投資信託を購入(積立)していくものを、投信積立と呼びます。

一定期間、投資専門家に運用を任せる事により、一般投資家が、日々の基準価額の動きに一喜一憂せず、投資を続けていくことができます。

この、投信積立は、一度契約してしまうと変更ができないという事はなく、いつでも積立を開始でき、いつでも積立を停止できます。積み立てたファンドは、いつでも解約できます。

一般的に、投資信託は、株式投資に比べて、大幅な利益をあげる事はできませんが、専門家に運用を任せる事で、大きな運用リスクも回避する事ができる特徴があります。

実際に、投資信託の平均的な利回りは、どの程度かというと、

インデックス型の投資信託で、平均利回り3~7%程度

といわれています。

長期運用する事で、利回りが高くなる傾向があり、国内小型株式型の投資信託では、10年間で18%程度になっています。しかし、短期的には、マイナスが発生する事もあります。

貯金とは異なりますので、当然、元本保証されているものではありませんので、ご注意ください。

- 投資会社の専門家に、運用を任せる

- 長期投資を行う事で、安定した利益が出せる

特に、継続的に積立を行う、投信積立は、運用を専門家に任せる以外にも、下記の効果が利益が出せる効果を持っています。

複利の効果

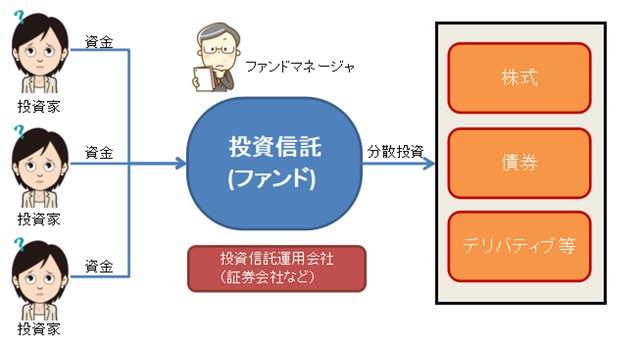

複利とは、投資から得られた利益を元本に組み入れ、その元本に対してさらに利益が生まれる事です。

これにより、利益が出る度に元本が増えるため、利益が一定だった場合、元本に比例して利益も増加していきます。

毎月5万円を投資信託における、利益には、価格変動にともなう利益と、配当金による利益があります。

例えば、毎月5万円ずつ投資信託を積み立て購入し、年間利回り5%で複利運用していった場合と、単利運用(銀行にお金を貯金していった場合など)を比較すると、下記になります。

| 複利計算 | 単利計算(長期定期等) | 差額 | |

|---|---|---|---|

| 10年後 | 6,122,100 | 6,000,000 | 122,100 |

| 20年後 | 12,493,049 | 12,000,000 | 493,049 |

20年間で、約50万円の差が出てきます。

ドル・コスト平均法の効果

「ドル・コスト平均法」とは、価格の水準にかかわらず一定額を購入する投資方法です。

一定金額を投資していく事で、価格が下がった時には、多くの投資信託が購入でき、価格が上がった時には、少ない投資委信託が購入できます。

これにより、購入単価が平均化され、まとめて購入する場合に比べ価格変動による影響を抑える効果が期待できます。

つみたてNISAの投資信託

「つみたてNISA」とは、少額の長期分散投資を支援するため、投資により発生した利益に対する税金を非課税とする制度です。

「つみたてNISA」の対象商品は、すべての投資信託が対象ではなく、あらかじめ指定された投資信託に限られます。

手数料が低水準、頻繁に分配金が支払われないなど、長期安定運用に適した公募株式投資信託と状況株式投資信託(ETF)に限定されており、比較的、投資初心者向けのものに調整されています。

例えば公募株式投資信託の場合、以下の要件をすべて満たすもの

・販売手数料はゼロ(ノーロード)

引用:金融庁

・信託報酬は一定水準以下(例:国内株のインデックス投信の場合0.5%以下)に限定

・顧客一人ひとりに対して、その顧客が過去1年間に負担した信託報酬の概算金額を通知すること

・信託契約期間が無期限または20年以上であること

・分配頻度が毎月でないこと

・ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないこと

「つみたてNISA」の特徴を、下記にまとめます。

| 説明 | |

|---|---|

| 利用できる人 | 日本にお住まいの20歳以上の方(口座を開設する年の1月1日現在) |

| 非課税対象 | 一定の投資信託への投資から得られる分配金や譲渡益 |

| 口座開設可能数 | 1人1口座 (つみたてNISAと一般NISAはどちらか一方を選択) |

| 非課税投資枠 | 新規投資額で毎年40万円が上限 |

| 非課税期間 | 最長20年間 |

| 投資可能期間 | 2018年~2037年 |

| 投資対象商品 | 長期の積立・分散投資に適した一定の投資信託 |

すでに、一般NISAの口座開設をしている人も、「つみたてNISA」の口座に変更する事が可能ですが、その年に、「一般NISA」口座で取引をした人は、翌年まで、変更する事ができません。

「一般NISA」口座での、証券の保有有無には、関係しないため、保有中の証券を売却する必要はありませんが、一度、その年に取引してしまうと、その年の口座は、「一般NISA」で、確定してしまいます。

なお、意外に、気づかないのが、「つみたてNISA」も、いつでも開始・停止・解約が可能なので、直近の資金が必要になった場合でも、それほど、困ることがありません。

確定拠出年金や、iDeCoのような、年金としての目的に限られた制度と、混同してしまいがちですね。

ただし、0歳から19歳向けのNISAとして、ジュニアNISAというものがありますが、ジュニアNISAは18歳まで落とせないため、注意が必要です。

楽天証券をつかった「つみたてNISA」のメリット

楽天証券の「つみたてNISA」は、下記の特徴があります。

- 最低100円から、少額で積立が可能

- 毎日積立が可能

- 楽天クレジットカードで投資が可能

- 楽天ポイントで投資が可能

つみたてNISAは、最大で年間40万であるため、毎月、購入てする場合は、毎月33,333円の積み立てが可能です。毎日、購入する場合は、毎日1,095円の積み立てが可能です。

年間40万の資金を積み立てていくのが厳しい場合には、いつでも開始・停止・解約が行えます。

楽天証券の「つみたてNISA」は、Web画面から24時間、いつでも取引が行え、必要に応じて、一部解約などを行う事も可能です。

楽天クレジットカードを使った投資

楽天クレジットカードを利用して、毎月50,000万円まで、投資信託の引き落としが可能です。

楽天クレジットカードで支払う場合にも、1%のクレジットカードポイント(楽天ポイント)か貯まります。これにより、最大で、4,000円分の楽天ポイントを貯める事ができます。

クレジットカードで、貯めた、楽天ポイントは、期間限定ポイントではなく、通常ポイントとなるため、使い道に制約がなく、利用する事ができます。

なお、クレジットカードでの投資は、毎月1日の購入となり、毎日投資を行う事はできません。

楽天銀行を使った投資

楽天銀行と、楽天証券の口座を連動させる「マネーブリッジ」を設定する事で、積立投資を行う場合の入金が非常に簡単になります。

- マネーブリッジを設定すると、楽天銀行の普通預金に優遇金利(金利が約5倍)が適用

- 楽天証券での買い注文時に、楽天銀行の預金残高から不足資金を「自動入金」かのう

- 楽天銀行からの入金取引により、楽天スーパーポイントが付与(最大で、1取引3ポイント)

- 楽天銀行のレベルがアップする事で、楽天銀行のATM手数料無料回数アップなどの特典が得られる

楽天ポイントを使った投資

楽天クレジットカードや、楽天銀行からの投資を行う事で、楽天ポイントが貯まりますが、その楽天ポイントを使って、楽天証券で投資を行う事ができます。

また、楽天証券へ、ポイント投資を行うと楽天市場での買い物がさらに優遇されるSPUのレベルがアップします。

SPUのレベルアップ条件は、楽天スーパーポイントコースの設定と、500円分以上のポイント投資(投資信託)で、楽天市場の商品がポイント+1倍になります。

500円分以上というのは、500ポイント必要という意味ではなく、500円の投資の中から1ポイントでも楽天ポイントで支払えば、条件が適用されますので、積立投資の設定をおこなって置くことで、常時、SPUのレベルが1%アップします。

例えば、ふるさと納税など、年間で10万円の寄付を行った場合は、1,000円分のポイントが貯まる事になります。

どの銘柄を選べばよいのか?

本格的に、投資信託自身で、積極的な運用益をあげようとされても構いませんが、なるべく、低リスクで運用しつつ、ポイント還元などを中心にする場合には、価格変動が少ない安定した投資信託を選択すると良いでしょう。

安定した投資信託を選ぶ際の、ポイントを説明していきます。

投資信託の種別

インデックス型

インデックスとは「指数」のことで、特定の指数に連動する形で、価格が変動していきます。

普段ニュースなどで耳にする、東京証券取引所に上場している225銘柄の平均値動きを指数化した「日経平均株価」などが指数の代表的な例です。

運用会社による裁量の余地が入る部分は多くなく、手数料が比較的安いという特徴があります。

投資信託の中でも、比較的に変動リスクが少ないタイプです。

アクティブ型

インデックスファンドが「指数」に連動して価格変動する事に対して、独自の方針に基づいて銘柄を構成して、指数を上回る投資成果を目標として運用を行うファンドを「アクティブファンド」と言います。

銘柄の構成比率によりますが、この独自の方針によって大きなリターンを出す可能性もありますが、損失を出す可能性もあることに注意が必要です。

投資信託の手数料

「つみたてNISA」の対象となる投資信託の販売手数料はノーロード(無料)とすることが政令で定められてるため、手数料はかかりません。

ただし、ファンドの管理費用(含む信託報酬)は、ファンドによって異なります。

アクティブファンドは、市場の状況により、組み入れる銘柄が変わってくるため、インデックスファンドより、管理費用が高い傾向にあります。

投資信託の分配金(配当金)

投資信託における分配金とは、投資信託の銘柄(商品)に設けられている決算の後に、保有している投資信託の口数に応じて支払われるお金のことをいいます。

「つみたてNISA」の対象となる投資信託の分配金は、「頻繁に分配金が支払われないもの」、かつ、「分配金が再投資されるもの」に限られています。

「つみたてNISA」は、長期運用を前提としているため、分配金の再投資は、しかたがない範囲ですね。

楽天証券のおすすめ銘柄

前述のポイントをおさえ、ファンドの管理費用(含む信託報酬) が少ない、インデックスファンドを選ぶことが良いです。

- たわらノーロード 先進国株式

- <購入・換金手数料なし>ニッセイ 外国株式インデックスファンド

- 楽天・全世界株式インデックス・ファンド

- 楽天・インデックス・バランス・ファンド(債券重視型)

- eMAXIS Slim 先進国株式インデックス

- 世界経済インデックスファンド

その他、インデックスファンドではありませんが、運用実績に定評がある「ひふみプラス」というのもおすすめです。

ひふみプラスは、レオス・キャピタルワークス株式会社が運用する投資信託で、市場価値が割安と考えられる日本の成長企業の銘柄を選別しています。株式会社格付投資情報センター(R&I)が選定する 「R&Iファンド大賞」の投資信託/国内株部門で4年連続受賞、NISA/国内株式で2年連続受賞しています。

まとめ

年間、4千円相当の楽天ポイントを還元させるためには、楽天証券の「つみたてNISA」で、 可能な限り、値下がりリスクの少ない銘柄や、運用期間で、楽天クレジットカードで決済することで、実現できます。

さらに、楽天銀行や楽天市場など、楽天のさまざまなサービスを上手に組み合わせていく事で、それ以上の還元率も可能にします。

なお、楽天ポイント(期間限定以外)は、楽天クレジットの支払いに利用できるので、楽天証券でポイントを支払いに利用するのは、SPUランクアップ条件(500円以内)をクリアする事だけに消化する事をおすすめします。

楽天クレジットカードの決済額が、少なくなると、クレジットカードのポイント還元率がすくなくなってしまいますので、楽天証券でのポイント利用は最小限として、クレジットカードでの決済額を増やしましょう。

例えば、楽天クレジットカードの決済は、396,000円(毎月33,000円)として、残りの4,000円分は、楽天銀行+楽天ポイントをつかって、楽天証券で投資するやり方をおすすめします。

コメント