※更新情報:2020/01/06 最新「国税庁 確定申告書等作成コーナー」に対応

新年を迎え、そろそろ、昨年度の確定申告を準備し始める時期がやってきました。令和元年分の申告は、1月6日から開始されました。

確定申告と聞くと、ちょっとハードルが高い印象があるかと思いますが、確定申告の手続きは、この10年で、どんどん手続きが簡単になってきました(税制は、複雑になってきてはいますが)。

サラリーマンは、原則、年末調整という形で納税処理が完了する為、株式売買をする際にも、できるだけ確定申告をやらずに済ませるような制度を活用ようとしている人が多いです。

しかし、あえて確定申告を行う事で、自分に合った申告方法が選択できる為、節税につなげられる場合もあります。

今回の記事では、サラリーマン家庭の株式投資をされている方を中心に、確定申告の節税効果と、確定申告を行う場合の手続き方法について、詳しく説明していきたいと思います。

確定申告とは(仕組みと申告期間)

確定申告とは、1年間の所得収支の確定額を、税務署に申告し、それに応じた税金を支払う手続きの事を言います。

ここでいう1年間とは、年度(4月~3月)ではなく、年間(1月~12月)を示します。よって、12月を過ぎる時点で、皆さんの所得収支が確定させ、2月~3月までの申告期間で、税務署を通じて国や地方自治体に申告する義務があります。

確定申告と納税の仕組み

自営業の方は、既に、確定申告を毎年おこなっていると思いますが、サラリーマン家庭の場合には、各所属企業が社員の給与所得の申告を代行してくれる為、ほとんどのサラリーマンは、確定申告をした経験がありません。

各企業は、当該社員に対して給与水準に応じた暫定額の税金をあらかじめ差し引いて、毎月の給料から天引きしていきます。毎月の給与変動分(残業代など)をもとに、年末に1年間の給与所得の合計値を確定させて、毎月天引きされていた暫定累積額との差額を12月の給与で補正します。それが年末調整と呼ばれるものです。

誤解している人が多いのですが、個人で確定申告を行う場合には、必ずしも会社での年末調整をする必要はありません。扶養家族の申告など、最小限の内容だけ会社へ報告し、個別で加入している保険料などは確定申告で一括で申告を済ませてしまう事も可能です。

年に1回、みなさんが管轄している税務署へ、確定申告を行う事で、所得税と、住民税の両方が確定する事になります。

ちなみに、所得税は「国税」(国に納める税金)で、住民税は「地方税」(都道府県などの自治体に納める税金)になります。

確定申告の流れ

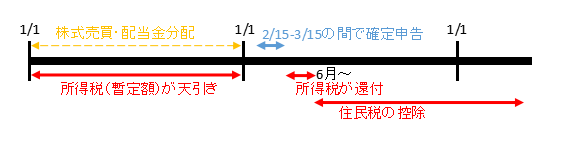

さらに、所得税と、住民税は、納付先が異なるだけではなく、支払い時期も異なっています。それぞれの支払い時期は、下記の様になります。

住民税は、1年遅れの支払い(確定申告時点では、まだ、払っていない状態)になっています。よって、翌年に支払う住民税が少なくなる為、毎年6月頃に税務署から会社へ通知された税金額をもとに、翌年、毎月の給料から差し引かれて天引きされていきます。 特に、個人宛に税金が振り込まれることはありません。

所得税については、払いすぎた税金(確定申告時点で、既に、会社経由で暫定額を支払っている状態)は、確定申告完了後、すぐに税務署から還付金が振り込まれてきます。

全体の流れを図にすると、下記の様になります。

※令和元年分の申告は、令和2年2月16日(日)から 令和2年3月16日(月)です。

つまり、昨年の1/1~12/31までの株式売買の実績に伴い、2~3月に確定申告する事で、所得税の還付として翌年の4~5月、住民税の還付として翌年の6月から翌々年の5月に還元されることになります。

株式売買における税金

株式で利益を出した場合、源泉徴収、もしくは、確定申告によって税金を支払うことになります。

源泉徴収とは、都度々の株式売却によって発生した利益に対して、税金を支払う方式です。

株式の場合は、利益に対して20.315%の税金が課税されます。内訳は所得税が15.315%、住民税が5%となります。

確定申告を実施した場合は、所得税は、直ぐに納付もしくは還付されますが、住民税は、後に支払う住民税額に影響してきます。

それでは、株式にかかわる税金の基礎知識と具体的な節税方法について説明していきます。

取引口座による税金の支払い方と節税対策

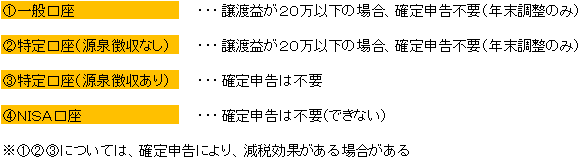

基本的に、私たちが株式売買を行うには、証券会社に取引口座というものを作ります。取引口座には、「一般口座」「特定口座(源泉徴収なし)」「特定口座(源泉徴収あり)」「NISA口座」の4つがあります。

一般口座と特定口座(源泉徴収なし)の場合には、いずれも、税金が源泉徴収(株式売却の都度に税金の支払い)されていない為、原則、確定申告が必須となります(※原則というのがポイント)。

一般口座と特定口座(源泉徴収なし)の違いは、「年間取引報告書」を、

特定口座:年間取引報告書を証券会社が作ってくれる

一般口座:年間取引報告書を自分で作成する

っといった違いになります。

特定口座(源泉徴収あり)の場合には、確定申告をしてもしなくても、どちらでも構いません。

なお、NISA口座は、一定金額の取引に関しては非課税となる口座です。そもそも非課税で、独立した口座の為、今回の節税に関する説明には、関係しない為、詳しい説明は省略します。

サラリーマンなど給与所得のある方は、通常、年末調整で納税処理がされるため、一定の範囲まで(本人は、20万まで。専業主婦の方や学生などの扶養者は38万まで)は、確定申告を行う必要がありません。よって、一般口座と特定口座(源泉徴収なし)については、確定申告の必要がありません(追加で税金を納める必要が無い)。

つまり、ここが、先ほどの原則に対する例外ポイントであり、合法的な節税対策になります。

ただし、この節税対策が行えるのは、年末調整を行うサラリーマンのみとなっています。

株式売却で、損失が発生した場合の税金(損失繰越)

株式売買で発生した損失は、確定申告を行う事で、3年間繰り越して、各年分の「株式等譲渡所得」から控除することが可能です。

本来、株式売買で利益が出ていない場合(損失の場合)は、特に確定申告を行う義務はありませんが、確定申告を行って損失を繰り越し申請をしておくと、その後、3年間で利益が出た年にその分控除できるので、節税対策となります。

その先、3年間、この損失を繰り越すためには、3年間は、確定申告をし続ける必要があります。取引が行われていない年でも確定申告が必要です。

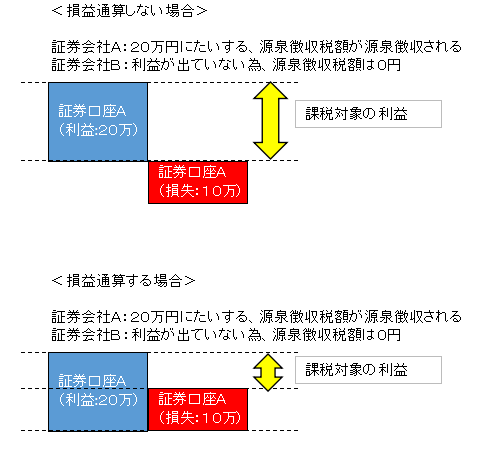

投資信託や配当金等との損益通算

株式口座を複数持っている人は、特定口座を保有していても、単一の証券会社では、全体の損益計算をしてもらえません。片方で、損失が発生した場合などの場合には、確定申告を行う事で、損益を通算して税金を計算する事で、税金を抑える事が出来ます。

また、投資信託と株式売買に関して発生した損益も、全体で損益計算する事が出来ます。

投資信託は、証券会社だけでなく、銀行や保険会社などでも取り扱っていところが多いため、それらの損益も損益通算可能です。

ただし、NISA口座における投資は損益通算の対象となりません。

合計所得の変動による、住民税とその他の支払い負担

確定申告で、上場株式等の配当所得や譲渡所得を申告した場合は、合計所得に算入されるため、税金以外の部分で負担増になる場合があります。

源泉徴収であれば、その都度、税金の支払いがされるため、その収益は、合計所得として参入計算されませんが、確定申告する事により、合計所得として参入されてしまうという事です。

合計所得から算出されるものとしては、各地方自治体で計算される、配偶者控除の適用や扶養控除の適用、非課税判定や国民健康保険税、介護保険料、後期高齢者医療制度の保険料等の算定です。

この場合の回避策としては、上場株式等の配当所得や譲渡所得について、所得税と住民税で異なる課税方式が選択できます。 住民税の課税方法として申告不要制度を選択した場合は、保険料の算定対象となる所得には含まれません。

申告不要制度を申請した方が良いかどうかは、自治体により異なる為、非常に判断が難しいと思いますが、

例えば、さいたま市(令和元年度)場合、

国民健康保険税は、 給与所得300万、45歳の場合、合計で11.51%(医療分:税率 7.51%、支援分: 税率2.01%、介護分: 税率1.99%)となっています。金額にすると354,100円です。

株式売買に伴う、住民税率が5%である為、国民健康保険税(11.51%)だけで考えても、住民税率より多い事がわかります(自治体により異なります)。

「追加で申告が必要になる所得額」より、「相殺しようとしている損失額」が2倍以上なければ、節税効果があっても、その他の負担が増加してしまう事になります。

例えば、10万円利益と、5万円の損失を、損益通算しようとした場合

・住民税を申告不要制度を利用しない場合

住民税:50,0000円(=10万-5万)×5%=2,500円

国民健康保険税:50,000円( =10万-5万)×11.51%=5,755円の増加

・住民税を申告不要制度を利用する場合

住民税: 100,0000円×5%=5,000円

国民健康保険税:増加しない

上記の場合は、申告不要制度を利用しないと、負担が大きくなります。

大きな損失による損益通算をしない場合や、損益通算しても大きな利益が出た場合には、 節税効果を上回る負担軽減がされる為、申告不要制度を申告された方がに良いと思います。なお、申告不要制度を申告しても、住民税の節税効果を失うだけですので、所得税に関する損益通算は、行う事が可能です。

ただし、 国民健康保険税は、国で上限額が96万円(医療分:61万円 、支援分:19万円 、介護分: 16万円)となっている為、それを上回る減税効果がある場合には、そのままで良い事になります。まあ、それなりの給与所得、もしくは、譲渡益が発生した場合のはなしですね。

市・県民税で所得税と異なる課税方式を選択する場合は、納税通知書が送達される日までに、確定申告書とは別に、地方自治体へ申告する必要があります。

各自治体により申請方法は異なる為、具体的な手続きについては、各自治体へお問い合わせください。

配当金における税金

基本的に、配当金についても、譲渡益と同様に、利益(配当金)に対して20.315%の税金が課税されます。

課税方式による税金の支払い方と節税対策

配当金の課税方法は、下記の3つがあります。

- 「総合課税」

- 「申告分離課税」

- 「申告不要制度(源泉徴収のまま終了)」

「総合課税」は他の全所得と合算して計算、「申告分離課税」は他の所得と分けて計算する方式です。

先ほど説明した、株式売買の利益に対して20.315%の税金が課税というのは、「申告分離課税」に対するものであり、「総合課税」については、給与所得などの全く同じ計算となる為、いわゆる、累進課税となり、全体の所得額により、支払う税金が変わってきます。

例えば、課税所得により、現在の税率は、

- 330万円以下の場合:所得税率0%

- 330万超~695万円以下:所得税率10%

- 695万円超~900万円以下:所得税率13%

となっています。

つまり、課税所得が900万以下の場合、「総合課税」で確定申告を行う事で、7.315%(= 20.315%-13% )の節税効果があるという事です。

配当金も、確定申告を行う事で「総合課税」か「申告分離課税 」を選択する事が出来ます。

株式売却と同様に900万以下の場合には、 確定申告で「総合課税」を選択する事で、減税効果が発生します。

ただし、株式売買については、「申告分離課税」である為、「総合課税」を選択した場合、株式売買と損益通算する事はできませんので注意してください。特に、後述の損失が発生した場合の節税効果に影響してきます。

基本的に、配当金は、どの取引口座においても源泉徴収されますが、源泉徴収されたまま放置せずに、確定申告をされることをおすすめします。

株式売買で損失が出た場合の配当金に対する税金の支払いと節税対策

株式売却により、通算で損失が発生した場合は、「申告分離課税」を選択する事で、配当金との損益通算ができる為、節税効果(損益通算する事で、最大で税金をゼロに出来る)が発生します。

その他、 前述した、損失繰越を行う事で、株式売却により発生した損失は3年間の配当金の税金を削減していく効果がある為、少額の損失が発生した場合にも、損失繰越を申請された方が良いと思います。

つまり、損失が発生した年は、「申告分離課税」で構いませんが、2年目以降で繰越ている損失を上回る(約3倍以上)の配当利益が出た場合には、「総合課税」にした方が節税効果が高い事になります。

株式売買における確定申告のやり方

確定申告の手続きが簡単になると言われている「e-TAX」というものを聞いたことがある人も多いと思いますが、株式売買程度では、私は、e-taxはおすすめしません。

e-TAXのメリットは、税務署へ行ったり、確証書類の提出が簡略化されるというメリットがありますが、e-Taxを使わなくても郵送のみで確定申告はできますし、確証書類の提出は不要ですが、5年の保管義務が発生する為、私は必要書類は全部提出してしまい、書類保管のわずらわしさを解消する事を優先しています。

さらに、1年に一度の為に、パソコンの設定するのが面倒ですし、毎年、色々とe-TAXのシステム仕様が変更されるので、正直やっていられません。一応、e-TAXが出始めの2年間は、電子申告をしていましたが、挫折しました。

私が一番お薦めするのは、国税庁の「確定申告書等作成コーナー」からの確定申告書を、PCを使って作成するWebサイトツールです。

それでは、特定口座を保有している方が、株式売買を行った場合の申請に内容を絞って、確定申告を行う方法について、説明していきたいと思います。

確定申告の事前準備

株式売買の確定申告に必要な、事前準備は、大きく下記の2つになります。

- Windows PC

令和元年分の申告は、Windows7は未対応になるようです

※Windows7未対応との事前情報でしたが、1/6現在は、対応一覧に記載があります。 - Webブラウザ

現在、 Internet Explorer , Microsoft Edge , Firefox google chromeが対応している様です - PDFビュアー

Adobe Acrobat Reader DC が対応している様です - 印刷環境

自宅にプリンタが無くても、手続きをすればコンビニなどで印刷可能です

- 源泉徴収票

平成31年4月1日以後の申告書には添付する必要がなくなりましたので、会社で電子発行されている場合には、原本の取得は不要になりました。 - 証券会社から送られてくる年間取引明細書

各納付先から送付されてきたものです。原本の提出が必要です。 - マイナンバーカードの写し

本人分と、配偶者控除を受ける場合には、配偶者のマイナンバーも必要です。 - 住所地の所轄の税務署の確認

国税庁のHPに、税務署所在地・案内が掲載されていますので、確認しておいてください。

https://www.nta.go.jp/about/organization/tokyo/location/index.htm

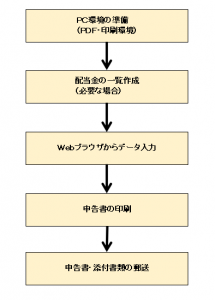

確定申告の手続き

「確定申告書等作成コーナー」 から、書面提出による確定申告を行う場合の手続き方法について説明していきます。

大まかな流れは、下記となります。

PC環境の準備

書面申告を行う場合は、Windows PCが必須となっています。書面提出に関しては、スマホなどではできないようです。

Webブラウザは、特殊なものをしていなければ、Windows PCには、Internet ExplorerやEdgeが標準でインストールされていると思いますので、特に設定の必要は無いかと思います。

PDFリーダーは、印刷を行うときにだけ使用します。PDFファイルは、申告書の作成システム側で生成されている為、どのPDFリーダーでも表示されていれば問題ないと思われます。

印刷環境は、ご自宅にプリンタがあれば、特に改めて設定する事は無いかと思いますが、私は、コンビニ印刷を使っています。

配当金の一覧作成

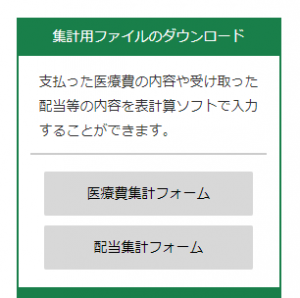

前述のとおり、源泉徴収されている場合には、配当金の申告は、不要となりますが、配当金の申告により節税効果が期待できる方は、配当金の一覧(「配当集計フォーム」EXCEL帳票)を準備されると良いと思います。

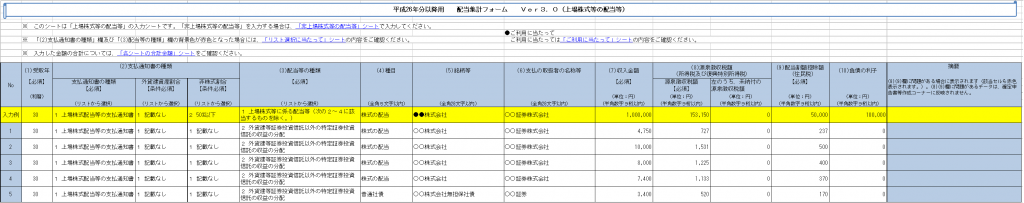

「配当集計フォーム」(EXCEL帳票)は、下記の国税庁の「確定申告書作成コーナー」からダウンロード可能です。

入力し保存した「配当集計フォーム」は、所得税及び復興特別所得税の確定申告書作成コーナーの配当所得、配当控除の入力画面でデータ読込の操作を行うことで、「配当集計フォーム」に入力された内容を確定申告書等作成コーナーに反映することができます。

個々の配当金明細をEXCELで一覧にして置くことで、かなり入力作業が楽になります。

Webブラウザからの申告データの入力

必要書類を手元に置いたら、国税庁の「確定申告書等作成コーナー」をWebブラウザで開いてください。

1.申告書の作成開始

初めて利用する場合には、左の「作成開始」を選択してください。前年度、同じ方法で申告した場合には、昨年のデータをもとに作成できるので、さらに簡単に作成できます。

2.書面提出を選択

e-TAXの場合には、色々と準備が必要なのでおすすめしていません。

3.利用規約に同意

利用規約を確認した後、利用規約に同意して次へ進めてください。

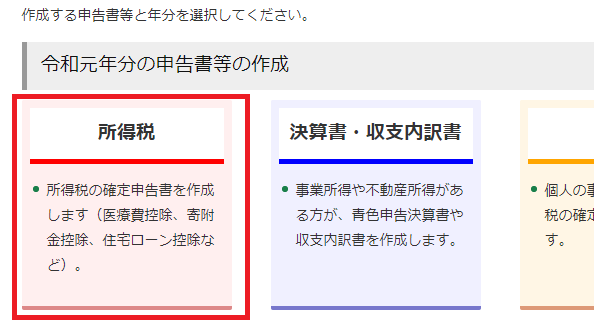

4.申告種別を選択

所得税を選択してください。

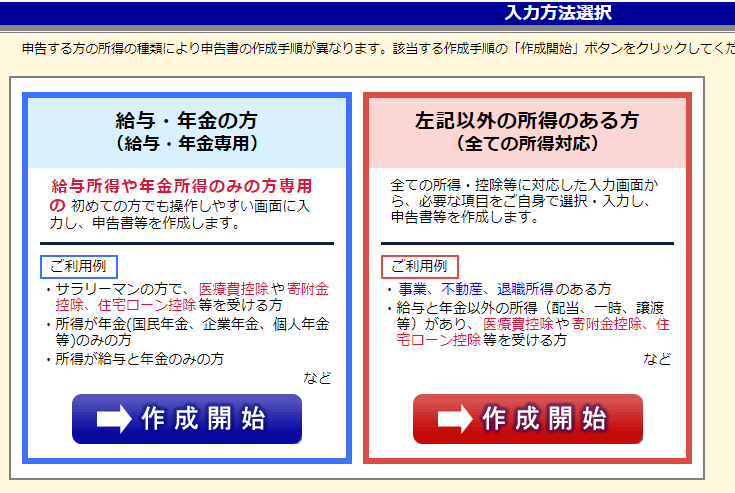

5.入力方法を選択

赤枠の「全ての所得対応」を選択してください。

この後、生年月日や所得先などが質問されますので、質問の通りに入力していってください。

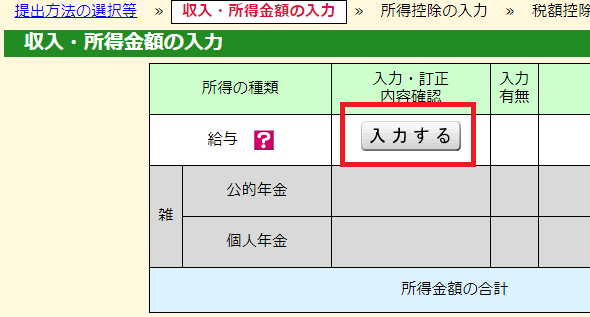

6.給与情報を入力開始

「給与」欄の「入力する」を選択してください。

7.給与収入明細を入力

ほぼ源泉徴収票と同じフォーマットで入力できます。次々と入力していってください。

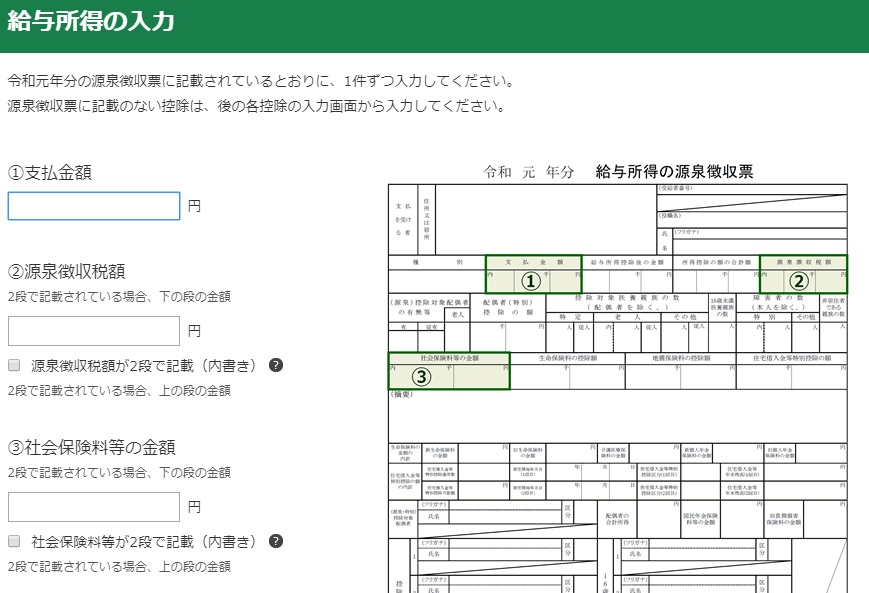

8.株式関連の登録

株式譲渡、および、配当金を入力します。下部の「分離課税の所得」にある、「株式等の譲渡所得等」から入力してください。

株式関係の入力は、その他にも、下部にある「分離課税の所得」にある「上場株式にかかわる配当所得等」や、上部にある「総合課税の所得」にある「配当所得」の入力箇所がありまずが、いずれの、同じ入力画面で、どこから入力しても、適切な入力ができますので、迷いがちですが、安心してください。

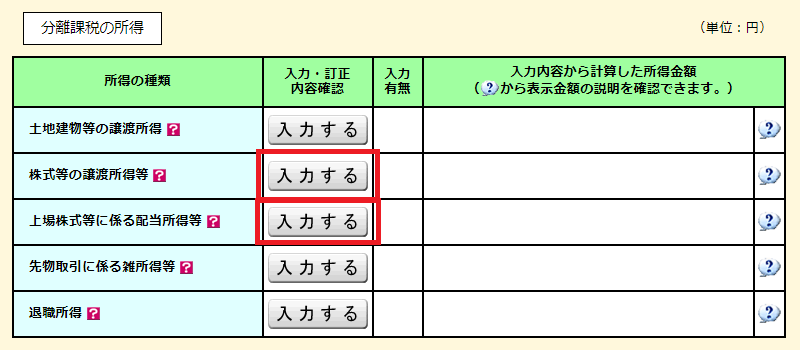

8.配当金の課税方式選択

「総合課税」か「申告分離課税」を選択してください。源泉徴収のままにする場合には、「配当等がない」を選択してください。

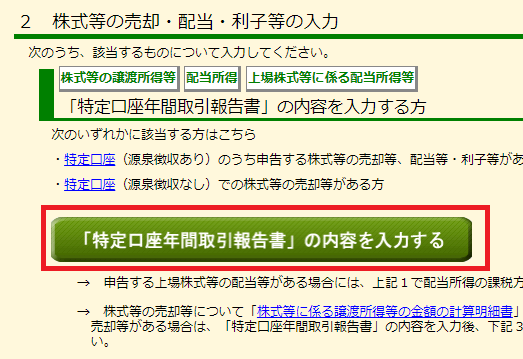

9.株式譲渡の入力

「特定口座年間取引報告書」の内容を入力するを選択してください。

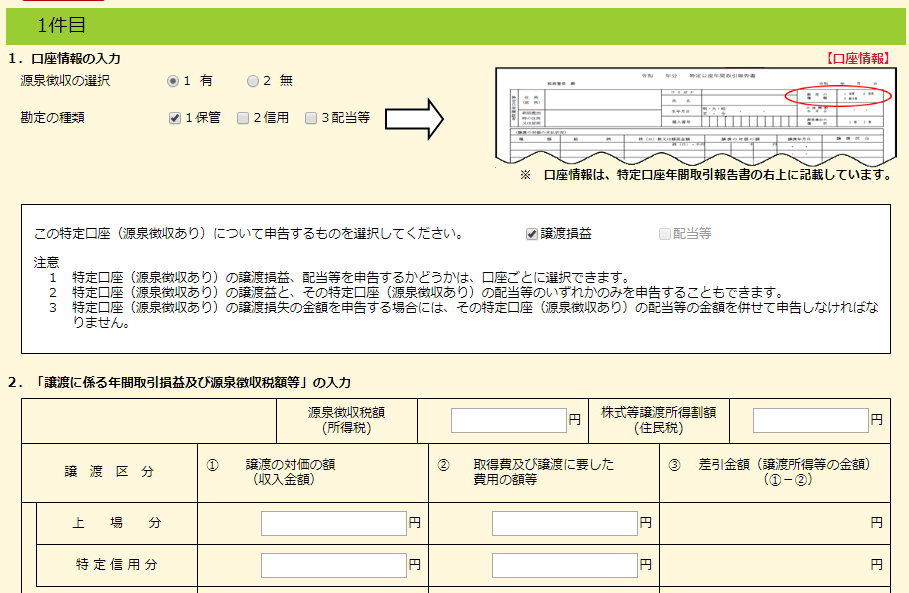

9.年間取引の入力

証券会社から送られてくる、「年間取引報告書」と、ほぼ同じ様式の入力画面が表示されますので、順番に入力していってください。源泉徴収ありの方は、配当金も同時に入力することが可能です。

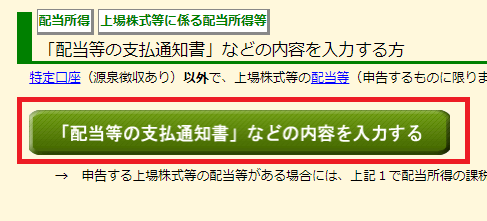

10.配当金の入力

特定口座で源泉徴収されていない場合や、一般口座の場合には、証券会社から配当金の明細がありませんので、ここで、「配当等の支払い通知書」などの内容を入力するを選択してください。

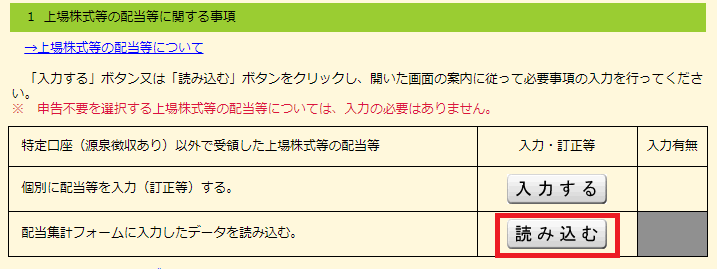

11.配当金の明細入力

事前に準備した「配当集計フォーム」(ECEL)を読み込んでください。

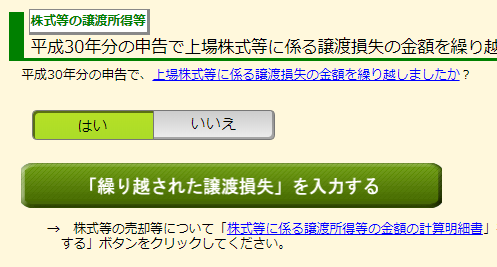

12.前年の損失繰越の入力

前年の損失の繰り越しを行う場合には、入力する事で、損失を繰り越して損益通算が可能です。

その後、次へを選択していく中で、いくつかの確認指示に従って、確認していってください。

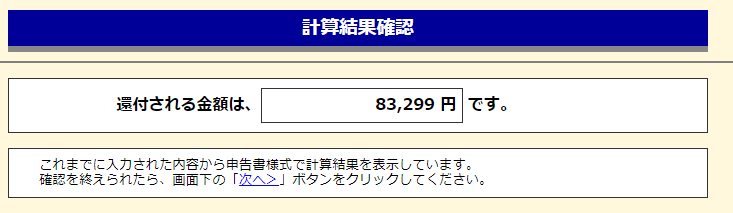

13.還付金の確認

還付金の確認をしてください。ただし、ここで表示される金額は、あくまで、所得税としての還付金です。

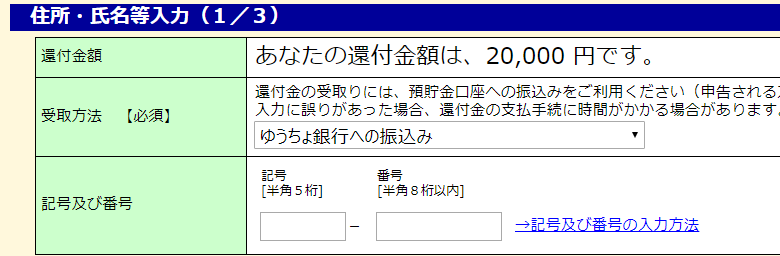

14.還付金の振込先確認

ゆうちょ銀行及び、一般の銀行を指定可能です。

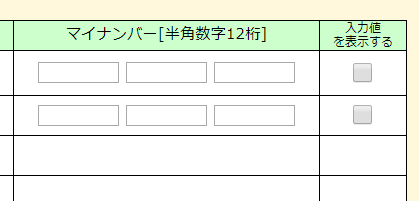

15.マイナンバーの入力

マイナンバーカードに記載されているマイナンバー(半角数字12桁)を入力してください。。

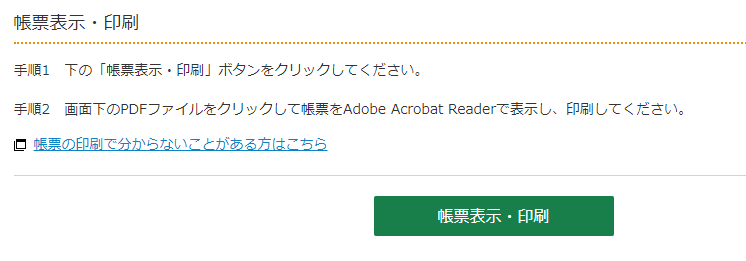

16.申告書のダウンロード

申告書の表示・印刷と記載されていますが、ここで出来るのは、申告書(PDF)のダウンロードのみです。

17.入力データの保存

今回入力したデータは、PCにダウンロードして保管する事が出来ます。この保管データを再利用して、申告データの修正や翌年の申告の参照データとして利用できます。

申告書の印刷

先ほどの、「Webブラウザからの申告データの入力」の、「13.申告書のダウンロード」で、ダウンロードしたPDFを印刷してください。

送付先や必要添付書類の一覧なども印刷されます。

ご自宅にプリンタが無い場合には、コンビニでの印刷を使ってください。私が良く利用するのは、セブンイレブンのネットプリントサービスで、ユーザ登録などする必要なく、コンビニで印刷が行えます。

ファイルをアップロードすると、「プリント予約番号」というのが発行されます。同時にパスワードの設定も可能ですので、安心して利用できるかと思います。

申告書・添付書類の郵送

書面での確定申告書の提出方法は、税務署への直接提出と、郵送での提出の2通りあります。

特定口座で株式売買をした場合に提出しなければならない書類は限られていますので、郵送で済ませるのがおすすめです。提出期限は、郵送の消印日で判断されますので、到着の遅れもあまり心配する必要はありません。税務署へ行っても、待ち行列に並ぶだけですね。

それでは、提出書類について説明します。

- 確定申告書

- 年間取引報告書

- マイナンバーカード

- 返信用封筒(必要であれば)

なお、源泉徴収票の提出は、今回から提出不要となりましたので、送付は不要です。

確定申告書

印刷した確定申告書に印鑑(ゴム印はダメ)を押して、封筒へ入れてください。同時に印刷される、添付書類の説明は、同封する必要はありません。

また、後述する返信用封筒を入れない場合にも、「控え」は、同封する必要はありません。

年間取引報告書

証券会社から送付されてきた年間取引報告書を、添付書類として同封してください。

マイナンバーカード

マイナンバーカードを両面コピーしたものを、添付書類として同封してください。

マイナンバーカードを発行していない場合には、番号確認書類(通知カードか住民票の写し)と、身元確認書類(運転免許証明や、パスポート、保険証の写し)を、添付書類として同封してください。

返信用封筒

税務署が申告を受理したことを確認したい場合には、返信用封筒を同封してください。内容が確認された証明ではない為、あくまで、申告漏れを指摘されない為の控えになりますので、必要がなければ、同封する必要はありません。正直、申告漏れを疑われるほどの収入もありませんので、特に、私は、同封したことはありません。

返信用封筒には、普通郵便の切手を貼り、自分の氏名・住所を書いた封筒を同封するだけです。氏名のところは、「〇〇 〇〇 行」と記載しておけば大丈夫です。

申告書・添付書類の郵送

確定申告書を印刷した際に印字された、送付先ラベルを切り取り、封筒に張り付けてください。

税務上の申告書や申請書・届出書は「信書」に当たることから、送付する際には、「郵便物」(第一種郵便物)又は「信書便物」として送付する必要があります。郵便局でも、ゆうパックや、宅急便は、荷物扱いですのでNGです。

郵便局の普通郵便でも構いませんが、心配な方は、特定記録・簡易書留・レターパックの場合、書類の追跡も可能になりますので、オススメします。

以上で、確定申告の完了です。

確認が終わり問題が無ければ、還付金が振り込まれ、税務署から、還付金額が記載されたハガキが送られてきます。

まとめ

色々と、難しい解説をしたかもしれませんが、それらをまとめてみます。

高額な医療費が発生した方や、ふるさと納税をした方などで、通常は、確定申告をしない人(年末調整だけですませる人)は、特定口座(源泉徴収なし)を基準にされると良いです。売却益が20万以下であれば、税金を払わなくて済みます。

確定申告をされる場合には、結局、下記の事をしっかり覚えておくと良いでしょう。

- 管理口座にかかわらず、900万以下の方は、利益が出た場合には「総合課税」で確定申告(当然、売却益も含めて900万以下)を行い、住民税については地方自治体へ申告不要制度を申請する。

- 通算で損失が発生した場合は、「申告分離課税」で確定申告を行い、配当金などとの損益通算、および、3年間の損失繰越をしておく。

自営業の方は、毎年確定申告をされていると思いますが、このサラリーマンだけに適用されている年末調整という仕組みがあるのは、日本くらいで、世界の常識は、国民全員が確定申告をやっている様です。

手続きの労力はありますが、個人で確定申告する事で、税金の仕組みが良くわかるようになります。「こんなに、税金ってとられているんだ」っと、驚くのと同時に、もう少し税金の使い方を考えてほしいと感じてしまいます。

令和元年分の確定申告は、1月6日から開始されました。税金が戻ってくる還付申告の場合には、2月15日でなくても申告が可能になっていますので、早めに申告すると、停滞なく早く還付金が戻ってくるため、1月中に手続きされると良いと思います。

なお、最新情報は、国税庁のホームページを参照したり、税務署へ問い合わせしてくださいね。

![【中古】 自分ですらすらできる確定申告の書き方 2019 渡辺義則/著 / 渡辺義則 / KADOKAWA [大型本]【メール便送料無料】【最短翌日配達対応】](https://thumbnail.image.rakuten.co.jp/@0_mall/comicset/cabinet/no_image.jpg?_ex=128x128)

![【中古】 株・FX・仮想通貨一番トクする確定申告 投資家必見!ラクラクトクする申告書の作り方 平成31年3月15日申告分 / 千代田パートナーズ税理士法人 / 成美堂出 [ムック]【宅配便出荷】](https://thumbnail.image.rakuten.co.jp/@0_mall/mottainaihonpo-omatome/cabinet/no_image.jpg?_ex=128x128)

コメント